Aprile è stato un mese positivo per l'industria europea dell'asset management, interamente guidato dal continuo appetito degli investitori per i fondi obbligazionari.

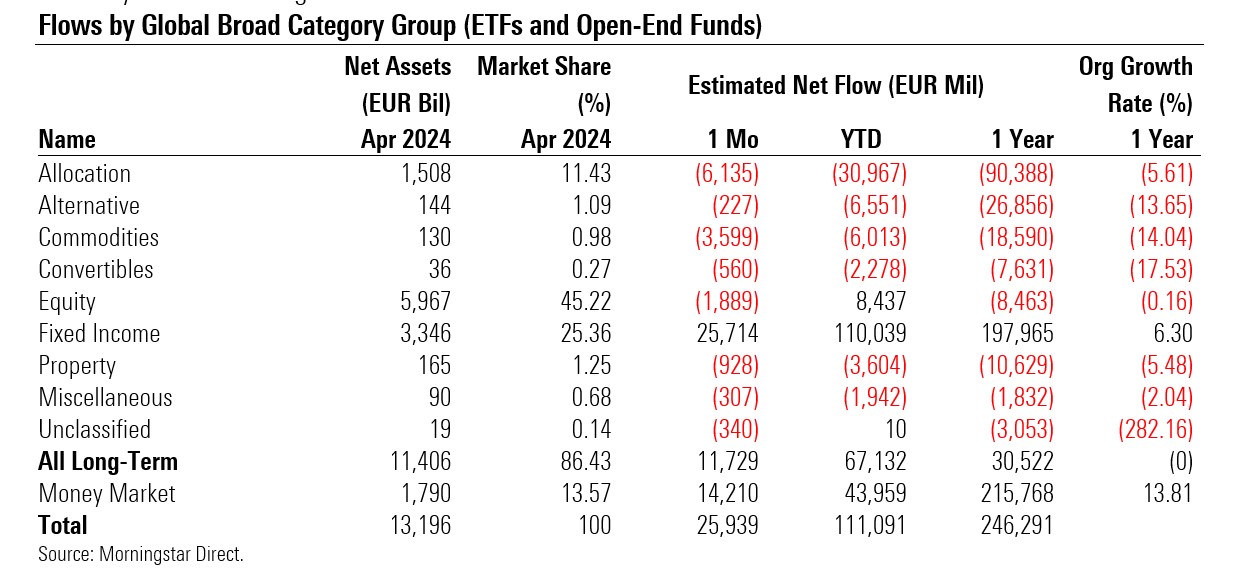

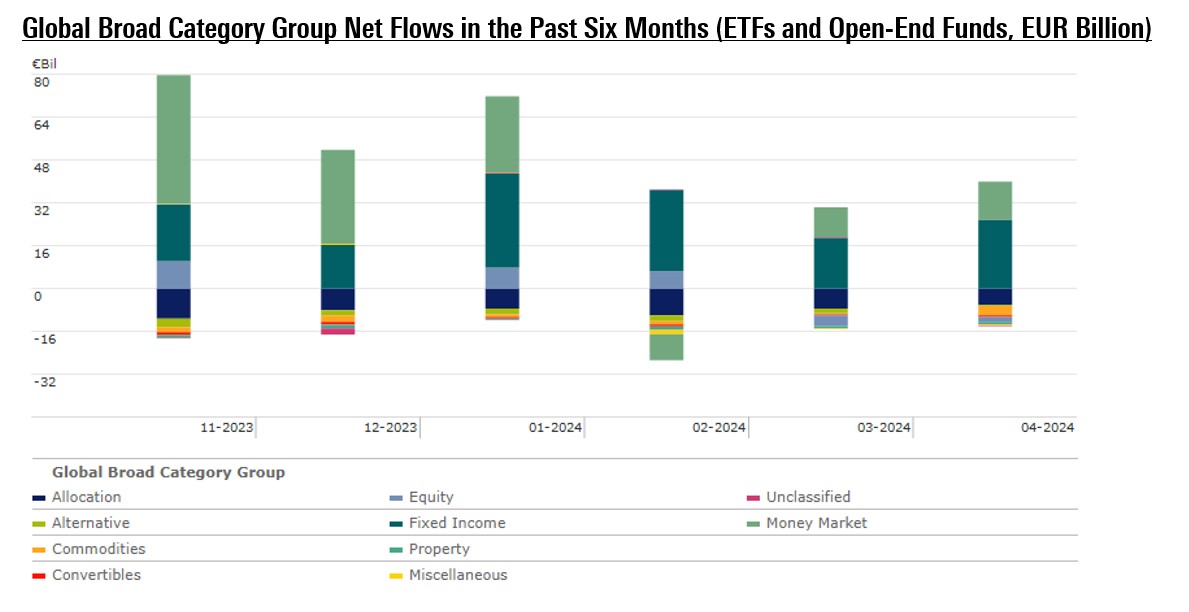

In aprile sono affluiti nei fondi a lungo termine domiciliati in Europa 11,7 miliardi di euro, che portano a 67,1 miliardi di euro l’ammontare da inizio anno. La tempistica dei tagli dei tassi d'interesse è rimasta al centro dell'interesse degli investitori. La Banca nazionale svizzera e la Riksbank svedese sono state le prime banche centrali occidentali a tagliare i tassi e la Banca Centrale Europea probabilmente seguirà l'esempio nella prossima riunione del 6 giugno. È in discussione anche un taglio dei tassi da parte della Banca d'Inghilterra a giugno.

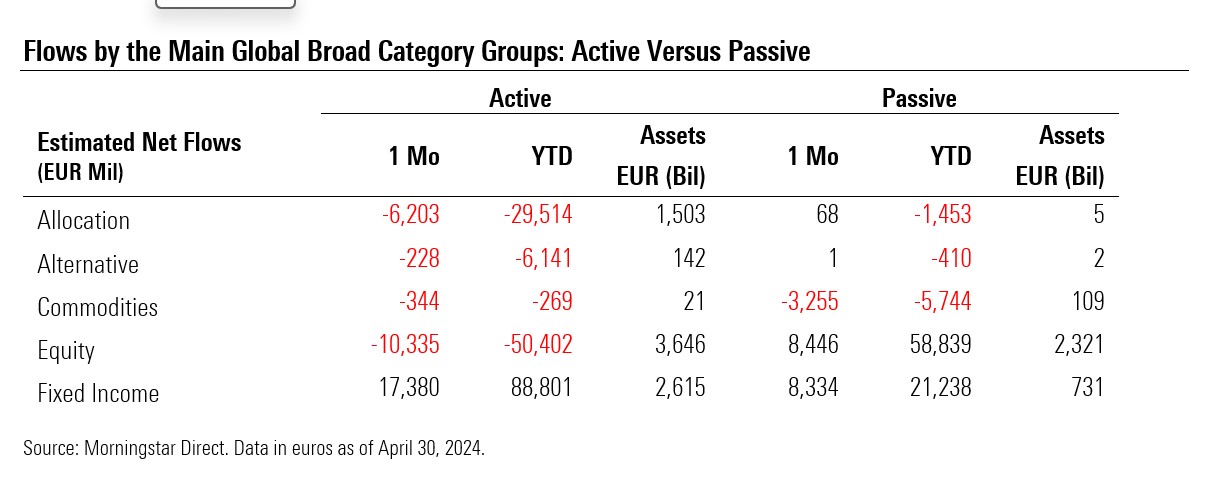

I fondi azionari hanno subito deflussi per 1,8 miliardi di euro, dopo che a marzo erano già stati riscattati 3,5 miliardi di euro. Da inizio anno, le strategie azionarie europee sono rimaste in territorio positivo e hanno raccolto 8,4 miliardi di euro, risultando l'unica categoria, insieme agli investimenti nel tasso fisso, ad attrarre gli investitori. Ad aprile, il denaro è confluito nelle strategie azionarie passive (8,4 miliardi di euro), mentre le strategie attive hanno subito deflussi per 10,3 miliardi di euro.

Gli investitori si dirigono ancora verso il reddito fisso

I fondi obbligazionari hanno attratto denaro fresco ottobre 2022 (solo settembre 2023 ha visto un saldo passivo di 2,7 miliardi di euro) e aprile è stato un altro mese di forti afflussi netti (+25,7 miliardi di euro). Di questi, 17,4 miliardi sono stati investiti in strategie attive, mentre una quota minore, pari a 8,3 miliardi di euro, è stata investita in fondi passivi, in quanto gli investitori confidano che i gestori attivi riescano a destreggiarsi con successo nelle complessità del mercato obbligazionario in vista dei previsti tagli dei tassi delle banche centrali.

I gestori attivi possono adattare il loro portafoglio modificando la duration, l'allocazione settoriale e regionale e la qualità del credito per gestire i rischi associati alla volatilità dei tassi d'interesse.

I fondi bilanciati hanno subito riscatti netti per 6,1 miliardi, che portano il totale negativo da inizio anno a 30 miliardi, risultando l’asset class meno popolare tra gli investitori.

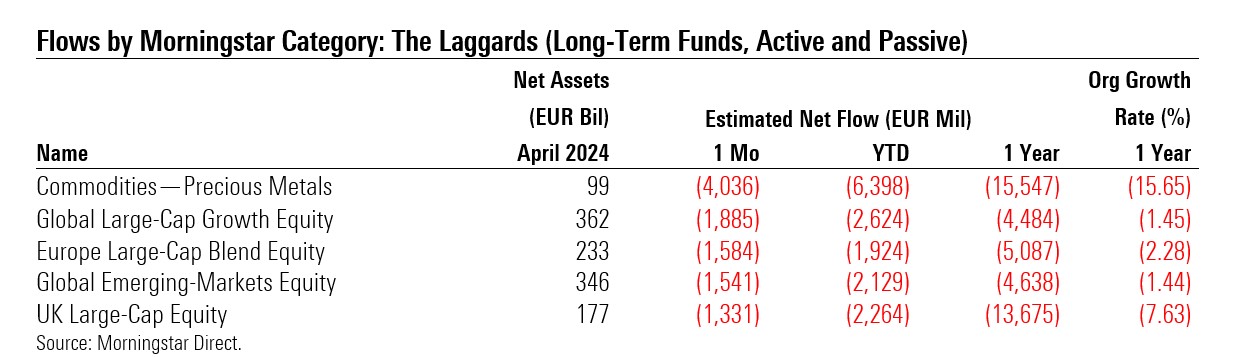

Si sono registrati deflussi anche dai fondi sulle materie prime: Gli investitori hanno ritirato 3,6 miliardi di euro nel solo mese di aprile (6 miliardi di euro nell'anno in corso). I fondi con focus sull’oro hanno registrato massicci deflussi in aprile, probabilmente attribuibili a prese di profitto. Il prezzo dell'oro ha raggiunto nuovi massimi storici (in euro) a metà aprile.

Le strategie alternative hanno registrato deflussi netti per un totale di 227 milioni di euro in aprile. I fondi monetari hanno raccolto 14,2 miliardi di euro il mese scorso.

Le strategie passive continuano a guadagnare quote di mercato

I fondi indicizzati a lungo termine hanno registrato afflussi per un totale di 13,41 miliardi di euro ad aprile, mentre i fondi a gestione attiva hanno registrato deflussi netti per 1,86 miliardi di euro. Come nei mesi precedenti, solo i fondi del reddito fisso hanno registrato afflussi verso le strategie attive. Questo vale anche per l'intero anno.

La quota di mercato dei fondi indicizzati a lungo termine è salita al 27,96% nell'aprile 2024, rispetto al 24,79% dell'aprile 2023. Includendo i fondi del mercato monetario, che sono appannaggio dei gestori attivi, la quota di mercato dei fondi indicizzati è stata del 24,22%, rispetto al 21,68% dello stesso mese dell'anno scorso.

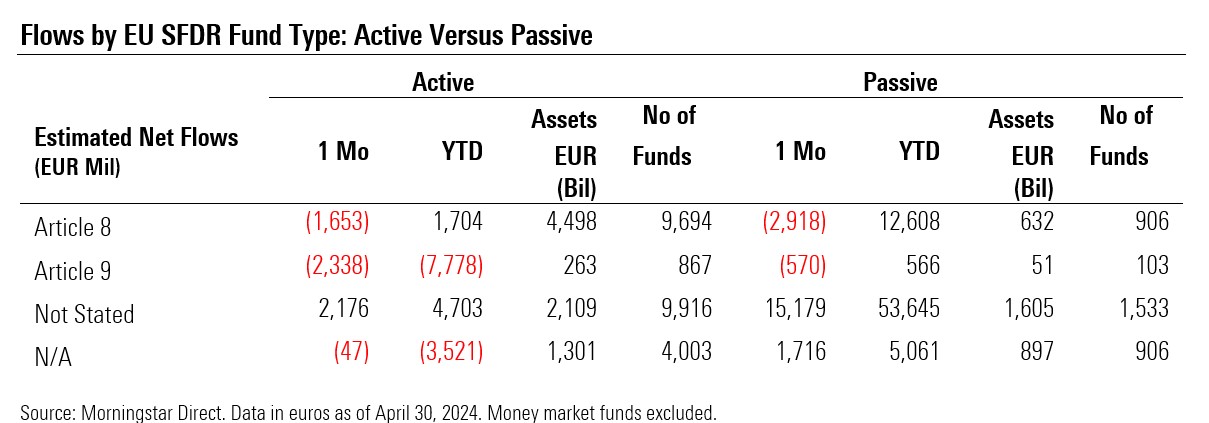

I fondi sostenibili subiscono deflussi netti

I fondi che rientrano nell'ambito di applicazione dell'articolo 8 del regolamento SFDR hanno registrato deflussi netti per 4,6 miliardi di euro ad aprile, dopo tre mesi consecutivi di afflussi (15 miliardi di euro) e riscatti per 29,5 miliardi di euro nel 2023. Allo stesso tempo, i fondi che rientrano nell'articolo 9 (strategie “dark green”) hanno perso 2,9 miliardi di euro in aprile e 7,2 miliardi di euro su base annua.

In termini di crescita organica, i fondi sotto l’articolo 8 hanno registrato un tasso di crescita organica negativo dello 0,08% in aprile. D'altro canto, i prodotti appartenenti al gruppo dei fondi articolo 9 hanno registrato un tasso di crescita organico negativo dello 0,88% nello stesso periodo. Nel frattempo, i fondi che non sono considerati Articolo 8 o Articolo 9 ai sensi della SFDR hanno registrato un tasso di crescita organico medio positivo ad aprile.

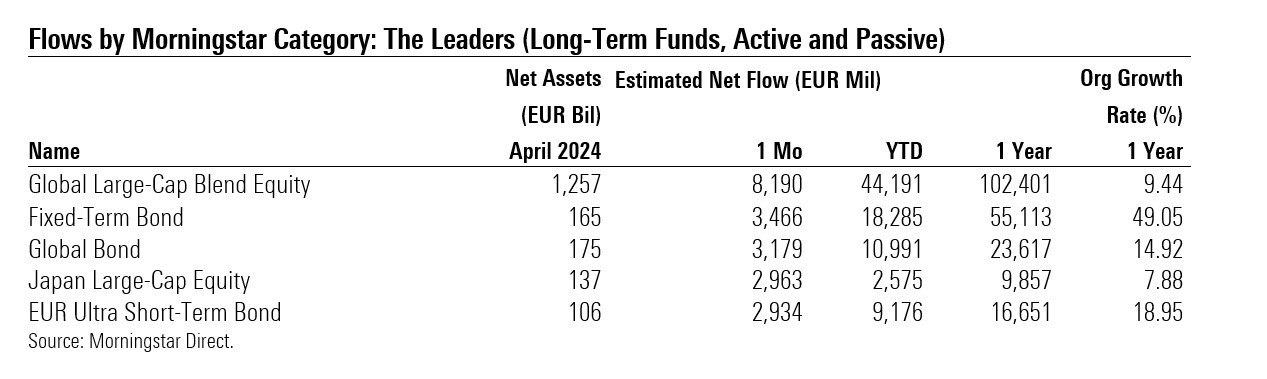

Gli investitori europei privilegiano le blue chip

Come a marzo, i fondi azionari globali a grande capitalizzazione sono stati di gran lunga i più popolari ad aprile (e nell'intero primo trimestre). I fondi obbligazionari a scadenza seguono a una certa distanza. Questi strumenti, che hanno attirato afflussi netti dall'aprile 2022, contengono obbligazioni la cui data di scadenza coincide con la data di scadenza target del fondo. Ciò mette al riparo queste strategie dagli alti e bassi del mercato.

Anche i fondi azionari Giappone large cap sono stati molto popolari in aprile, sulla scia del record della Borsa nipponica a marzo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.