Il taglio dei tassi di interesse da parte della Banca centrale europea (BCE) è largamente atteso dai mercati per il prossimo 6 giugno. Ma cosa potrebbe accadere se l’istituto di Francoforte decidesse di non farlo?

Nonostante la presidente della BCE, Christine Lagarde, abbia preparato il terreno per una riduzione dei saggi di riferimento a giugno, gli entusiasmi sul percorso futuro si sono molto raffreddati negli ultimi tempi.

"Il taglio di 25 punti base il 6 giugno sembra cosa fatta", si legge in una nota del 28 maggio del team di economisti di UBS guidato da Reinhard Cluse. "I segnali emersi dalla riunione della BCE dell'11 aprile e le successive dichiarazioni pubbliche dei funzionari della BCE sono stati chiari: la BCE è sulla buona strada per tagliare i tassi di 25 pb al 3,75% nella prossima riunione del 6 giugno".

Gli economisti di UBS ritengono che nemmeno i dati deludenti sull'inflazione di maggio (in uscita il 31 maggio) possano far cambiare idea all'istituto di Francoforte. Tuttavia sono convinti che gli operatori ascolteranno con attenzione la conferenza stampa di Lagarde e le nuove previsioni macroeconomiche dello staff della BCE, alla ricerca di segnali sul ritmo dei tagli dei tassi dopo giugno e, in particolare, di un possibile secondo taglio nel meeting del 18 luglio. Su quest'ultimo, UBS è "scettico".

Sulla riduzione dei tassi il 6 giugno è arrivata recentemente un’ulteriore conferma da Philip Lane, membro esecutivo della BCE, il quale, parlando al Financial Times lo scorso 27 maggio ha detto: “Salvo grandi sorprese, in questo momento ciò che vediamo è sufficiente per rimuovere il livello massimo di restrizione”.

Come reagiranno i mercati se la BCE non taglierà i tassi?

Gli investitori, dunque, sembra possano dormire sonni tranquilli. Ma se ci fosse qualche “grande sorpresa” cosa potrebbe accadere?

“Se, invece di un atteso taglio dei tassi, la banca centrale sorprendesse i mercati lasciandoli invariati, ciò potrebbe causare una riduzione nei prezzi delle azioni e delle obbligazioni”, spiega Nicolò Bragazza, associate portfolio manager di Morningstar Investment Management (MIM).

Questa ipotesi, seppure attualmente remota, ci ricorda cosa può succedere sui mercati obbligazionari quando le previsioni sono disattese. E’ un insegnamento importante anche per il futuro, dato che la BCE non si è impegnata in un percorso certo di riduzione dei tassi dopo giugno.

“Una politica monetaria più restrittiva delle attese ha solitamente un impatto negativo sul prezzo delle obbligazioni”, afferma Bragazza. “I titoli di Stato con maggiore durata (duration) sono i più coinvolti in quanto più sensibili ad aspettative più restrittive di politica monetaria”.

Rischio spread per i titoli di Stato italiani

Gli investitori italiani devono poi mettere in conto il rischio di un aumento del differenziale (spread) rispetto ai titoli governativi tedeschi, presi a riferimento per l’eurozona. Oggi lo spread BTP-Bund è a 130 punti (al 29 maggio), un valore relativamente basso rispetto allo storico dal 2011 in poi, ma l’Italia resta molto vulnerabile a causa dell’elevato debito pubblico. “Una politica monetaria più restrittiva delle attese potrebbe causare un aumento del differenziale di tasso rispetto alle obbligazioni tedesche, in quanto costi più alti del debito italiano potrebbero spingere gli investitori a percepirlo come più rischioso”, spiega Bragazza.

Azioni: quali i settori più colpiti da un mancato taglio

I mercati azionari non sarebbero esenti dai contraccolpi di “sorprese” negative nel percorso di riduzione dei tassi da parte della BCE. Secondo Bragazza, i settori maggiormente colpiti potrebbero essere quelli delle utilities, l’immobiliare e i beni di consumo voluttuari, ossia non di prima necessità.

Il comparto dei servizi di pubblica utilità è molto sensibile alle politiche monetarie a causa soprattutto dell’alto livello di indebitamento e dell’elevato rendimento dei dividendi. Nel real estate, una discesa dei tassi è attesa da chi ha contratto un mutuo a tasso variabile e ha visto lievitare rapidamente la rata durante la fase di rialzo. Infine, il settore dei beni di consumo è stato fortemente penalizzato dall’aumento dei saggi di riferimento e dall’elevata inflazione. Le aspettative di un ribasso hanno generato l’attesa che il peggio sia alle spalle, mentre il mancato allentamento da parte della BCE potrebbe pesare negativamente.

La BCE mouverà il primo passo senza aspettare la Fed?

Sulla mossa della BCE a giugno pesa anche il tema di una possibile divergenza dalla Federal Reserve. Negli Stati Uniti, la riduzione dei tassi sembra allontanarsi nel tempo. Il team Global Credit di Algebris Investments afferma in una nota del 27 maggio che “i mercati hanno eliminato completamente il taglio di luglio e ora vedono solo l’80% di possibilità di un taglio dei tassi entro novembre”.

L'istituto di Francoforte ha ripetuto più volte in questi mesi di essere indipendente dalla banca centrale americana, ma gli economisti dibattono su quanto possano realmente divergere le politiche monetarie sulle due sponde dell’oceano.

Per Ombretta Signori, capo della ricerca macroeconomica e della strategia di Ofi Invest AM, i mercati non dovrebbero essere scettici sulla capacità della Bce di abbassare i tassi senza che la Federal Reserve faccia lo stesso.

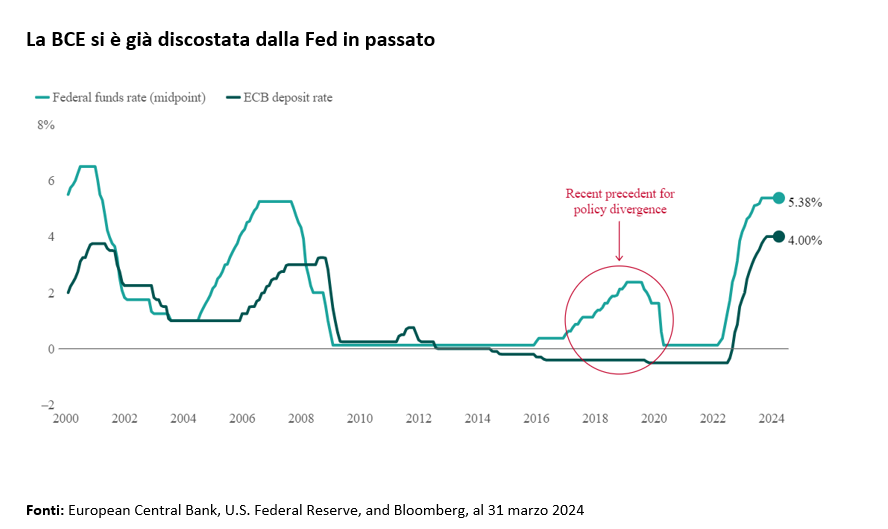

“Riteniamo che queste preoccupazioni sull’eccessiva dipendenza di Christine Lagarde da Washington siano esagerate”, dice Signori in una nota del 22 maggio. “In primo luogo, è molto improbabile che il deprezzamento dell’euro che ne seguirebbe abbia un impatto tale da innescare un rimbalzo dell’eurozona, soprattutto con la letteratura economica che suggerisce che la trasmissione degli effetti della variazione dei tassi sull’inflazione si è notevolmente attenuata dall’avvento della moneta unica. Inoltre, ci sono già stati casi di desincronizzazione delle politiche monetarie, come nel periodo 2015-2018, quando la Fed li ha gradualmente alzati, mentre la BCE è entrata in territorio di tassi negativi, avviando un programma di quantitative easing”.

In molti casi, tuttavia, i cicli di rialzo e di ribasso dei tagli della BCE sono avvenuti con un po’ di ritardo rispetto alla Fed, come agli inizi del 2000 e dal 2006 al 2009. “A nostro avviso, questa volta è diverso”, dice Jumana Saleheen, capo economista di Vanguard Europe, in una nota dello scorso 8 maggio. “Le condizioni interne dell'area dell'euro sono sufficientemente differenti da giustificare una divergenza nella politica monetaria”.

“Tuttavia, l'importanza della Fed sui mercati globali fa sì che i rischi siano orientati verso un ritmo di allentamento più lento di quello che le circostanze interne potrebbero altrimenti giustificare, in particolare se la pressione al ribasso sull'euro dovesse intensificarsi”, precisa Saleheen. Una forte divergenza potrebbe indebolire molto la moneta unica rispetto al dollaro, con potenziale rischio di rialzo dell’inflazione che costringerebbe la BCE ad essere più cauta.

Cosa fare se la BCE non taglia i tassi?

Bragazza ricorda agli investitori di non focalizzarsi sul prevedere cosa potrebbe succedere, ma piuttosto prepararsi a scenari differenti. “Se lo scenario più atteso è quello di un taglio dei tassi, questo non significa che altre classi di attivo non abbiano un ruolo importante nel bilanciamento del portafoglio in preparazione ad eventualità differenti”, dice.

“In un contesto di aspettative più restrittive sui tassi è opportuno mantenere una esposizione ad obbligazioni con duration più breve e a titoli di credito di alta qualità che possano attutire le conseguenze di un mancato ribasso dei tassi. Allo stesso tempo, azioni di società con dividendi elevati e bilanci di qualità possono ulteriormente offrire una fonte di protezione all'interno di portafogli diversificati”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.