Dopo un 2023 difficile, i fondi ESG domiciliati in Europa hanno registrato flussi netti positivi nei primi quattro mesi del 2024.

Analogamente a quanto visto nel mercato più ampio, in un contesto di tassi d’interesse elevati, i fondi sostenibili europei hanno beneficiato dell’appetito degli investitori per le strategie a reddito fisso, mentre i fondi azionari e quelli bilanciati hanno sofferto.

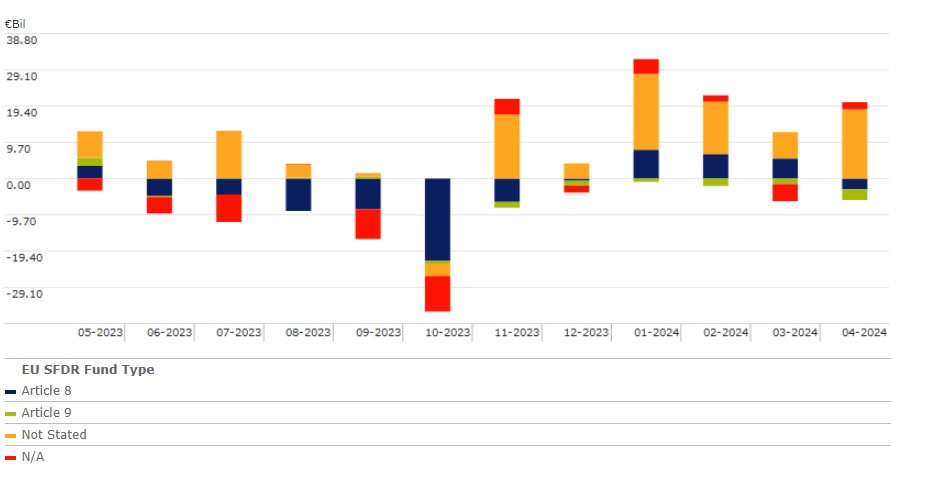

Detto questo, solo i fondi che sono classificati sotto l’Articolo 8 del regolamento SFDR sulla trasparenza nella finanza sostenibile (Sustainable Finance Disclosure Regulation) sono riusciti ad attrarre flussi di capitali. All’interno della categoria Articolo 8 sono compresi i cosiddetti fondi “light green” con un focus ambientale, sociale e di governance. Questi veicoli di investimento hanno registrato una raccolta netta di 16,85 miliardi di euro da inizio anno, anche se i flussi sono stati negativi ad aprile dopo che nei primi tre mesi del 2024 hanno registrato un saldo positivo. I dati preliminari indicano che anche maggio è stato un mese positivo per i fondi Articolo 8 (quelli definitivi dello scorso mese saranno pubblicati nel corso della settimana).

I fondi Articolo 9, detti anche fondi “dark green”, che hanno un obiettivo di investimento sostenibile, hanno registrato quattro mesi consecutivi di deflussi, portando i riscatti netti da inizio anno a 7,13 miliardi (fonte dati: Morningstar Direct).

L’universo dei fondi Articolo 8 e Articolo 9 comprende fondi aperti ed ETF. Sono esclusi i fondi del mercato monetario, i fondi di fondi e i feeder fund. I fondi senza caratteristiche ESG sono classificati come Articolo 6 (“non dichiarato” in Morningstar Direct).

Gli investimenti sostenibili hanno beneficiato dello stesso sentiment positivo che ha trainato i fondi europei nel loro complesso. In totale, i fondi domiciliati in Europa hanno raccolto 67,1 miliardi nei primi quattro mesi dell’anno, e ogni mese hanno registrato una raccolta netta positiva.

Flows by EU SFDR Fund Type: 1 Year

Source: Morningstar Direct. Data as of June 12, 2024.

Record positivo per i fondi a reddito fisso

Tra gennaio e aprile, i fondi Articolo 8 che investono nel reddito fisso hanno raccolto 60,42 miliardi e quelli obbligazionari classificati come Articolo 9 hanno raccolto 4,22 miliardi. Per i comparti Articolo 6, invece, i flussi netti sono stati pari a 9 miliardi.

“I maggiori afflussi verso i fondi obbligazionari Articolo 8, rispetto agli analoghi classificati come Articolo 6, possono riflettere le aspettative degli investitori che il contesto di tassi d’interesse ‘più alti più a lungo’ possa favorire le obbligazioni di tipo investment grade, che tendono a rappresentare una quota importante degli asset inseriti nei portafogli orientati a criteri di sostenibilità”, afferma Hortense Bioy, direttore globale della ricerca sulla sostenibilità di Morningstar.

A gennaio, i mercati finanziari avevano previsto che la Banca Centrale Europea avrebbe tagliato i tassi di interesse di riferimento cinque volte nel 2024, con un primo taglio in primavera. Ora le aspettative si concentrano su uno o al massimo due ulteriori tagli fino a fine anno, dopo il primo deciso all’inizio di giugno. La BCE ha anche alzato le sue previsioni sull’inflazione, smorzando le speranze di un allentamento monetario.

Relativamente ai fondi Articolo 9, i flussi positivi verso i comparti che investono nel reddito fisso - per un totale di 4,22 miliardi di euro - sono stati compensati dai significativi riscatti da altre asset class. In particolare, dal record negativo di oltre 10 miliardi di euro dei fondi azionari.

Investitori in uscita dai fondi azionari Articolo 8

Anche i fondi azionari “light green” hanno registrato flussi netti negativi per 19,52 miliardi nei primi quattro mesi dell’anno. Questa categoria ha avuto riscatti netti mensili dall’aprile 2023. Da un anno all’altro, la categoria delle azioni europee large cap è stata quella ha subito i maggiori deflussi. Al contrario, i fondi azionari Articolo 6 hanno registrato una raccolta netta pari a 41,77 miliardi.

Questa divergenza non ha sorpreso gli osservatori più attenti: “È lecito supporre che lo scorso anno alcuni investitori abbiano adottato un approccio più cauto agli investimenti ESG, sulla scia della sottoperformance delle strategie ESG nel 2022, dovuta in parte al loro sottopeso nelle società energetiche tradizionali e alla loro tendenza a sovrappesare i tecnologici e gli altri settori tipicamente growth”, ha scritto Bioy di Morningstar nel suo report pubblicato lo scorso gennaio "SFDR Article 8 and Article 9 Funds: Q4 in Review“.

Molti fondi sostenibili adottano un approccio cauto all’investimento in combustibili fossili. Inoltre, l’invasione dell’Ucraina da parte della Russia ha spinto al rialzo i titoli del comparto della difesa. Tutto questo si riflette negli indici che rappresentano questi mercati: il Morningstar Europe Sustainability Index ha perso il 16,79% nel 2022, mentre le perdite del benchmark Morningstar Europe GR Index si sono limitate all'11,11% (in euro).

Osservando i due indici Morningstar, il 2024 inizia a delineare un quadro diverso dal punto di vista della performance: il Morningstar Europe Sustainability è in crescita del 10,87% su base annua (in euro), mentre l’indice che cattura il comportamento del mercato più ampio è leggermente in ritardo e segna +10,58%.

Bioy ha anche evidenziato come ci siano altri fattori che pesano sulla domanda di fondi ESG, quali i timori di greenwashing e il contesto normativo in continua evoluzione. L’ondata di riclassificazioni dei fondi ai sensi della normativa SFDR alla fine del 2022 e altre questioni legate all’attuazione del regolamento hanno causato confusione tra gli investitori e gli altri partecipanti al mercato.

Gli ETF sostenibili guadagnano quote di mercato

Analogamente a quanto si osserva nel mercato più ampio, anche nel panorama degli investimenti sostenibili, le strategie passive continuano a guadagnare quote di mercato. I fondi passivi hanno raccolto 13,14 miliardi da inizio anno, con un patrimonio totale, relativamente a quelli Articoli 8 e Articolo 9, che a fine aprile ha raggiunto quota 683 miliardi.

Relativamente ai fondi attivi classificati in base alla regolamentazione SFDR, che a fine aprile contavano asset per 4.761 miliardi, quelli Articolo 8 hanno registrato una raccolta netta positiva da inizio anno, pari a 1,7 miliardi, mentre quelli Articolo 9, nello stesso periodo, hanno avuto un deflusso netto di 7,78 miliardi.

Dal punto di vista della crescita organica, i fondi Articolo 8 hanno registrato un tasso di crescita negativo dello 0,08%, anno su anno a fine aprile 2024. A quelli Articolo 9 è andata peggio, con un calo dello 0,88%. Mentre, i fondi non classificati come Articolo 8 o Articolo 9 secondo la regolamentazione SFDR hanno registrato tassi di crescita medi positivi.

Gli analisti di Morningstar pubblicano report trimestrali sui flussi di investimento. La pubblicazione del report del secondo trimestre del 2024, relativo ai prodotti calssificati in base alla regolamentazione SFDR, è prevista per la fine di luglio.

L'autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.