Il Piano nazionale di ripresa e resilienza (PNRR), lo strumento che grazie in larga parte ai fondi europei si propone di rilanciare l’economia dopo il Covid, prevede lo stanziamento di risorse significative per la transizione energetica, l’innovazione tecnologica e lo sviluppo di infrastrutture, ma il governo italiano deve fare i conti con i limiti imposti da un elevato debito pubblico. Proprio il 20 giugno, è scattata la procedura d’infrazione della Commissione europea per deficit eccessivo.

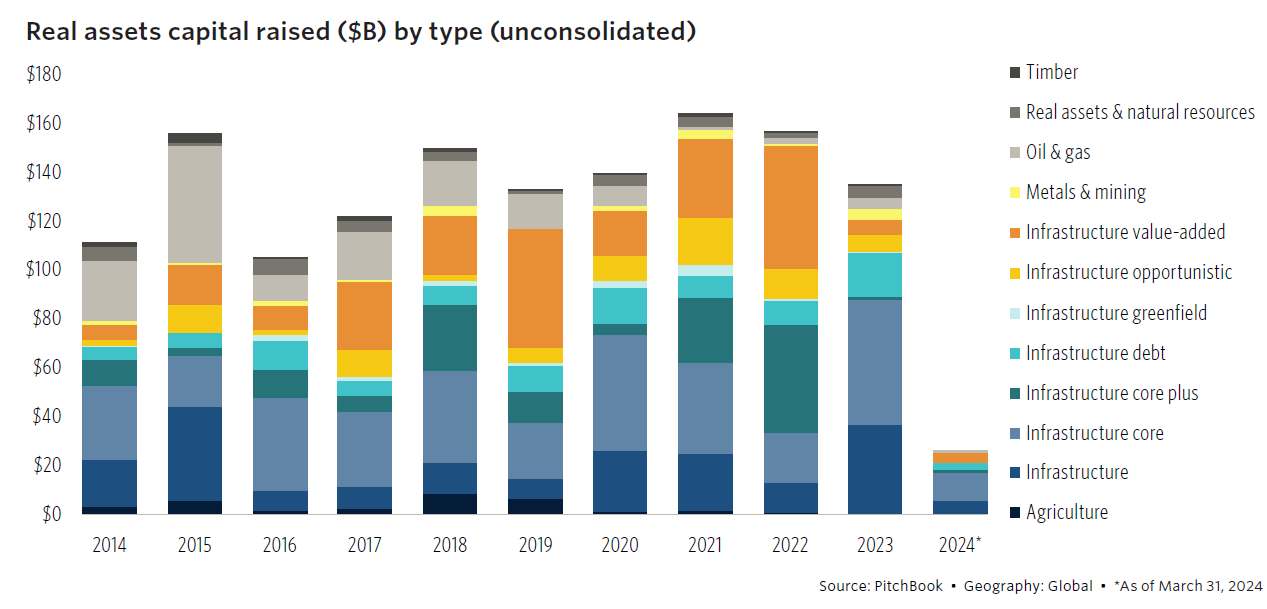

I privati, siano essi imprese quotate in Borsa o fondi specializzati sulle infrastrutture, possono giocare un ruolo fondamentale in Italia come in altri paesi alle prese con il problema di far quadrare i conti pubblici dopo i piani post-pandemici. Non è un caso che a livello globale il 95% del capitale totale raccolto dai fondi che investono in real asset sia andato a quelli infrastrutturali nel primo trimestre 2024 (dati PitchBook). A questo proposito è bene ricordare che per “real asset” si intendono beni fisici con un valore economico come le risorse naturali, l’immobiliare e le infrastrutture.

Le infrastrutture dominano la raccolta di capitali nel segmento dei real asset a livello globale

I fondi sulle infrastrutture protagonisti in Italia

Nel Belpaese, il settore è particolarmente dinamico negli ultimi tempi. “Il mercato italiano delle infrastrutture è variegato e offre opportunità di investimento in numerosi settori e su tutto lo spettro di rischio e la struttura del capitale”, dice - in un’intervista a Morningstar - Philippe Benaroya, amministratore delegato di Infranity, società di investimenti nelle infrastrutture in Europa che fa parte di Generali Investments e ha recentemente superato EUR 10 miliardi di asset.

In Italia, Infranity ha investito circa EUR 1,2 miliardi in nove operazioni dal lancio nel 2018, in particolare nelle telecom, nelle energie rinnovabili e nella gestione dei rifiuti.

Per Benaroya, temi come la transizione energetica e la trasformazione digitale stanno alimentando la domanda di finanziamenti a lungo termine. “Nel corso dell'anno ci aspettiamo di vedere una serie di notevoli opportunità di finanziamento in Italia, con investimenti nelle energie rinnovabili, nelle telecomunicazioni e nei trasporti”, dice.

Nel settore della transizione energetica, ha recentemente concluso importanti investimenti anche Tages Capital Sgr attraverso il fondo Tages Helio Net Zero che ha puntato su diversi impianti fotovoltaici in varie regioni italiane, grazie al finanziamento di 563 milioni di euro erogato da un pool di banche italiane e internazionali.

Ed è del 19 giugno la notizia che il fondo di private equity, Algebris Green Transition ha acquisito il 60% di IDEA attraverso Aquanexa, piattaforma di soluzioni integrate per il futuro dell'industria idrica (servizi per la gestione, l’innovazione e la digitalizzazione della rete).

Un’altra operazione di rilievo è stata annunciata a marzo 2024, quando Sosteneo (Generali Investments), gestore di investimenti specializzato in progetti infrastrutturali greenfield, ossia di nuova realizzazione, ha acquisito il 49% di Enel Libra Flexsys per sviluppare e gestire un portafoglio di progetti costituito prevalentemente da Battery Energy Storage Systems (BESS, ossia sistemi che usano batterie elettrochimiche in grado di immagazzinare l’energia prodotta da impianti rinnovabili).

Infine, il 25 giugno è stata costituita Sinloc Investimenti Sgr, società del gruppo Sinloc (Sistema Iniziative Locali), che mira a promuovere fondi di investimento riservati di tipo chiuso dedicati a investitori istituzionali e professionali, con focus sui settori della transizione energetica, delle infrastrutture e del real estate. La nuova società è in attesa dell'autorizzazione da parte della Banca d'Italia.

Il ruolo di Cassa Depositi e Prestiti per far decollare l’intelligenza artificiale

La digitalizzazione dell’economia è un tema centrale in Italia come nel resto del mondo. Secondo gli analisti di PitchBook, una spinta importante agli investimenti in infrastrutture potrebbe arrivare dallo sviluppo dell’intelligenza artificiale (IA) con CDP Venture Capital, fondo che fa capo a Cassa Depositi e Prestiti (CDP, società per azioni a controllo pubblico), che si è impegnato a stanziare EUR 1 miliardo nei prossimi cinque anni in un fondo per far decollare l’IA in Italia. “Il comparto potrebbe raccogliere ulteriori 2 miliardi di euro, che potrebbero sostenere in modo significativo gli ecosistemi dell'IA e del venture capital in Italia e in altri paesi nel prossimo futuro”, si legge in un report di PitchBook del 14 giugno.

Tre motivi per investire in infrastrutture

L’investimento in infrastrutture è considerato difensivo e quindi particolarmente adatto a periodi di forte incertezza e volatilità dei mercati. “Hanno dimostrato una bassa correlazione con la ciclicità economica”, spiega Benaroya, che aggiunge: “Poiché le infrastrutture forniscono un bene pubblico e sono associate a servizi critici anelastici dal punto di vista della domanda, l'esposizione all’andamento dei consumi è generalmente piuttosto limitata.

In un report del 28 maggio 2024, BlackRock individua tre fattori che rendono interessanti gli investimenti in infrastrutture, non solo in paesi sviluppati come l’Italia, ma anche in quelli emergenti:

- Le divergenze demografiche: nei paesi sviluppati, l’invecchiamento della popolazione sarà un fattore trainante degli investimenti in infrastrutture, mentre in quelli emergenti il focus è sulla crescita della popolazione.

- L’innovazione digitale: lo sviluppo dell’intelligenza artificiale sta creando una forte domanda di infrastrutture per i data center, incluse quelle energetiche per alimentare i computer.

- La frammentazione geopolitica: l’ascesa del protezionismo sta cambiando le catene di approvvigionamento, con i governi che impongono limitazioni alle importazioni e le imprese che avvicinano la produzione ai luoghi di origine.

I rischi e le opportunità in un contesto economico e politico incerto

“Riteniamo che i mercati privati svolgano un ruolo importante nel nuovo regime caratterizzato da una maggiore incertezza macro e da un'inflazione più elevata”, si legge nel report di BlackRock. “Possono colmare il divario tra le esigenze infrastrutturali e ciò che i governi possono fare da soli, dati gli elevati livelli di debito di molti paesi”.

Le opzioni sulle infrastrutture per i piccoli investitori

I mercati privati, tuttavia, sono complessi, con rischi e volatilità elevati e non sono adatti a tutti gli investitori. Generalmente, i fondi che investono direttamente in infrastrutture sono riservati agli investitori istituzionali oppure al private banking. Per il retail, esiste la possibilità di investire in fondi ed ETF specializzati sui titoli quotati in Borsa che hanno il focus su questo settore.

Per Crispin Royle-Davies, Portfolio Manager di Nuveen, “le infrastrutture quotate sono ben posizionate nell'attuale situazione macroeconomica”. “L'asset class è relativamente avvantaggiata in un contesto inflazionistico, poiché le società di questo comparto tendono a disporre di solidi meccanismi per trasferire gli impatti dell'inflazione ai rispettivi clienti”, spiega Royle-Davies a Morningstar.

“Inoltre, riteniamo interessanti la natura di servizi essenziali propria delle infrastrutture e le qualità difensive dell’asset class di fronte all'intensificarsi dei rischi geopolitici, all'incertezza economica globale e all'effetto ritardato cumulativo di una politica monetaria più restrittiva. Infine, è probabile che le infrastrutture beneficeranno di un contesto di tassi d'interesse in calo, in quanto i flussi di cassa stabili e costanti su cui si basano gli asset infrastrutturali diventano più interessanti con la riduzione dei tassi di sconto”.

Di seguito presentiamo i fondi disponibili in Italia con il miglior Morningstar Medalist Rating (Gold o Silver)

Qui sotto sono elencati, invece, gli ETF azionari infrastrutture domiciliati in Europa e con il miglior Medalist Rating (Silver).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.