Ti stai chiedendo cosa accadrà ai i tassi d'interesse negli USA?

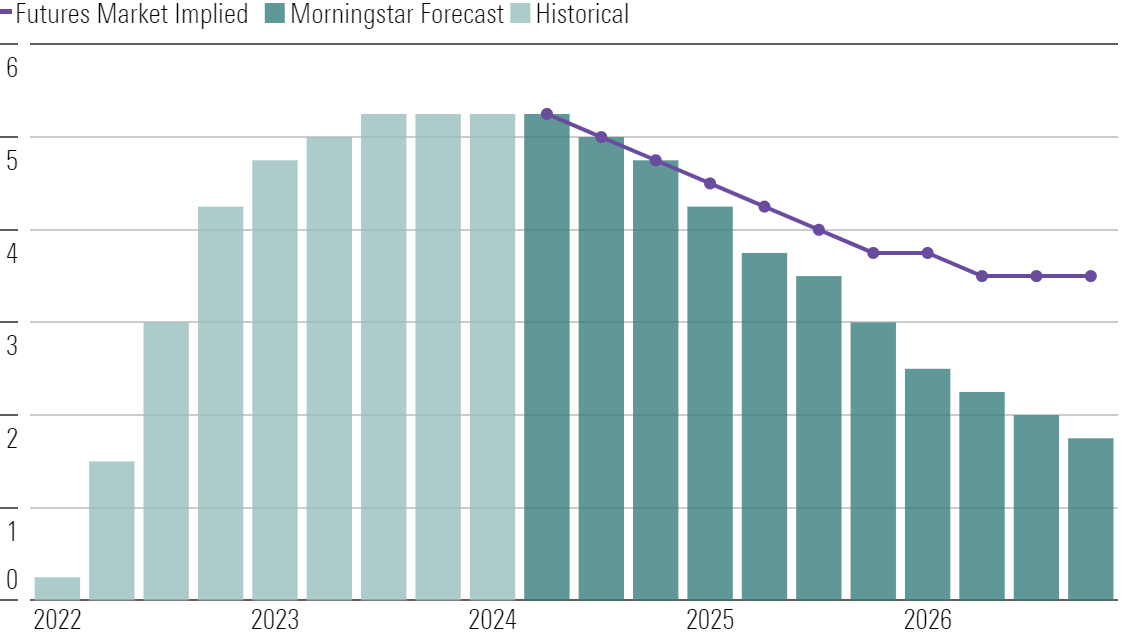

La Federal Reserve statunitense ha mantenuto il tasso sui federal-funds al 5,25%-5,50%, ben al di sopra dei livelli tipici dell'ultimo decennio. Ci aspettiamo che i funzionari della Fed effettuino tagli consistenti nei prossimi due o tre anni e portino il tasso sui fondi federali all'1,75%-2,00% entro la fine del 2026.

Nel nostro ultimo Economic Outlook, abbiamo sottolineato che le tendenze al ribasso dell'inflazione renderanno possibile questa svolta.

La crescita del prodotto interno lordo (e un leggero aumento della disoccupazione) nel 2024 aumenterà ulteriormente le possibilità che la Fed tagli più presto.

Ci aspettiamo che l'inflazione nel 2025 e nel 2026 si collochi al di sotto dell'obiettivo della Fed del 2% e che la disoccupazione rimanga leggermente elevata (sopra il 4%) fino al 2027, il che dovrebbe indurre a continuare i tagli fino a quando il tasso dei federal-funds non sarà appena inferiore al 2%. L'aspettativa di lungo periodo per il rendimento del Treasury decennale è del 2,75%, nettamente inferiore all'attuale rendimento del 4,20% a luglio 2024.

Perché la Fed ha alzato i tassi nel 2022 e 2023?

A partire dal 2022, la Fed è impegnata nella lotta contro l'alta inflazione.

Tra marzo 2022 e luglio 2023, la Fed ha aumentato il tasso sui fed-funds di 5 punti percentuali, segnando il più grande e rapido aumento dei tassi degli ultimi 40 anni. La Fed si è anche impegnata in una “stretta quantitativa”, vendendo circa 1.700 miliardi di dollari (1.300 miliardi di sterline) dal suo portafoglio titoli a lungo termine dal giugno 2022.

Gli Stati Uniti (come molti altri paesi) hanno vissuto un decennio di bassi tassi di interesse dopo la crisi finanziaria globale del 2008 e la grande recessione.

Il rendimento dei Treasury a 10 anni è stato in media del 2,4% dal 2010 al 2019, rispetto al 4,2% di oggi. Il tasso dei fed-funds è stato vicino allo zero per gran parte del tempo, con una media dello 0,6% dal 2010 al 2019. I tassi sono aumentati negli anni pre-pandemia, ma solo leggermente (il decennale ha avuto una media del 2,5% dal 2017 al 2019 e il tasso dei federal-funds ha avuto una media dell'1,7%).

Come ha risposto l'economia agli alti tassi di interesse?

Ora che i tassi di interesse hanno raggiunto livelli che non si vedevano dalla metà degli anni 2000, molti si chiedono se siamo passati a un nuovo regime di tassi di interesse più elevati.

I tassi di interesse più elevati hanno comportato un aumento dei costi di finanziamento per i consumatori e le imprese.

• Il tasso ipotecario a 30 anni si attesta al 6,9% circa a luglio 2024, un balzo enorme rispetto alla media del 3,0% del 2021 e ben al di sopra della media del 4,2% degli anni pre-crisi (dal 2017 al 2019).

• I tassi ipotecari hanno raggiunto un massimo del 7,8% nel novembre 2023, il più alto da oltre 20 anni.

I tassi d'interesse più elevati hanno lo scopo di rallentare la spesa nei settori sensibili ai tassi d'interesse, come quello immobiliare, raffreddando l'economia generale. Questo rallenta l'economia in generale, contribuendo a raggiungere l'obiettivo della Fed di ridurre l'inflazione.

L'economia statunitense si è dimostrata più resistente all'impatto di tassi più elevati di quanto previsto nel 2023. I timori diffusi di una recessione non si sono avverati.

L'impatto dell'impennata del tasso sui fed-funds è stato in qualche modo attenuato anche dall'inversione della curva dei rendimenti, che si verifica quando i tassi obbligazionari a breve termine (come il tasso sui fed-funds) sono più alti di quelli a lungo termine (come il rendimento del Treasury a 10 anni).

A dispetto di molti commenti della stampa finanziaria, l'inversione della curva dei rendimenti non significa per forza recessione. Esiste una correlazione storica tra le inversioni della curva dei rendimenti e le recessioni, ma la significatività statistica è debole.

In una prospettiva causale, una curva dei rendimenti invertita stimola l'economia rispetto a una curva dei rendimenti piatta (che mantiene fissi i tassi a breve), perché significa tassi di prestito più bassi sul debito a lungo termine. Proprio perché la curva dei rendimenti si è invertita così tanto, la Fed è stata costretta ad aumentare il tasso sui federal-funds più di quanto avrebbe fatto altrimenti per raffreddare sufficientemente l'economia.

Anche se la Fed non è riuscita a raffreddare molto il lato della domanda nel 2023, l'inflazione ha finito per scendere per effetto del miglioramento dal lato dell'offerta, che non è legato alla politica monetaria.

Quando la Fed abbasserà i tassi di interesse?

Ci aspettiamo che la Fed inizi a tagliare i tassi a partire dalla riunione del Federal Open Market Committee di settembre 2024.

La Fed allenterà i tassi quando l'inflazione tornerà al suo obiettivo del 2% e la necessità di sostenere la crescita economica diventerà una delle principali preoccupazioni.

1. Previsioni sui tassi d'interesse. Prevediamo che l'intervallo di riferimento del tasso dei fed-funds scenda dall'attuale 5,25%-5,50% al 4,75%-5,00% alla fine del 2024, al 3,00%-3,25% alla fine del 2025 e all'1,75%-2,00% alla fine del 2026, dopo di che la Fed avrà finito il ciclo di riduzione. Analogamente, prevediamo che il rendimento dei Treasury a 10 anni scenda a una media del 2,75% nel 2027, rispetto all'attuale rendimento del 4,20%. E prevediamo che il tasso dei mutui a 30 anni scenda al 4,25% nel 2027 da una media del 6,80% nel 2023.

2. Previsioni sull'inflazione. E' probabile che l'inflazione torni alla normalità senza una recessione. Prevediamo che i prezzi scenderanno dal 3,7% nel 2023 al 2,4% nel 2024 e a un tasso medio dell'1,8% nel 2025-28, calando leggermente al di sotto dell'obiettivo del 2,0% fissato dalla Fed. La continua discesa dell'inflazione sarà dovuta in gran parte all'esaurimento degli effetti delle strozzature dell'offerta e il rallentamento della crescita economica.

I dati sull'inflazione, che hanno mostrato un calo dei tassi nell'ultimo anno, hanno smentito le previsioni dei sostenitori della stagflazione, che pensavano che sarebbe stato necessario un profondo crollo economico per sradicare il caro-vita.

La tempistica dei tagli dei tassi è leggermente in ritardo rispetto alla nostra precedente previsione che prevedeva un primo intervento nel primo trimestre del 2024.

L'aumento dell'inflazione a gennaio e febbraio e il persistente orientamento da falco della Fed hanno fatto sì che non ci siano stati tagli nella prima metà dell'anno. Anche se le probabilità dipendono dalla valutazione soggettiva dei membri della Fed sui progressi dell'inflazione, riteniamo che i dati sui prezzi progrediranno a sufficienza per consentire il taglio prima della fine del 2024, motivo per cui prevediamo il primo intervento a settembre 2024.

Se la Fed riuscirà ad allentare la politica monetaria nel 2024, il PIL dovrebbe evitare un'ampia flessione e iniziare ad accelerare nel 2025 e nel 2026.

Perché siamo in disaccordo con gli altri investitori (e i segnali della Fed) sul taglio dei tassi?

L'opinione quasi unanime è che la Fed abbia finito di aumentare i tassi, ma c'è ancora molto dibattito su quando e quanto taglierà.

Ci discostiamo dal mercato prevedendo un taglio significativamente maggiore. Alla fine del 2026, stimiamo un tasso sui fed-funds inferiore di circa 175 punti base rispetto alle proiezioni del mercato.

Fed-Funds Rate (%) Expectations (Bottom of Target Range)

Riteniamo che la Fed cercherà di abbassare i tassi dagli attuali livelli “restrittivi” a una posizione più neutrale una volta che la vittoria sull'inflazione sarà in vista. La debolezza economica a metà e alla fine del 2024 spingerà la Fed ad accelerare il passo. Nel 2025, l'inflazione sarà ancora al di sotto dell'obiettivo e la disoccupazione un po' elevata, il che indurrà ulteriori tagli.

Ci aspettiamo che l'inflazione scenda più rapidamente di quanto è stimato dal consensus, e per questo prevediamo che alla fine la Fed taglierà i tassi d'interesse in modo più aggressivo di quanto non preveda attualmente. Allo stesso modo, altri investitori appaiono ora troppo pessimisti sulla rapidità con cui l'inflazione scenderà.

Quali saranno i tassi nel 2025 e oltre?

Nel breve periodo dal 2024 al 2026, le nostre previsioni sui tassi d'interesse sono incentrate sulla missione della Fed e sui tentativi di attenuare i cicli economici. La Fed cerca di ridurre al minimo l'output gap (la deviazione del PIL dal suo livello massimo sostenibile), mantenendo l'inflazione bassa e stabile. Quando l'economia è surriscaldata (cioè l'output gap è positivo e l'inflazione è elevata), come oggi, la Fed generalmente aumenta i tassi di interesse per rallentare la crescita.

Tuttavia, le nostre proiezioni sui tassi di interesse a lungo termine sono determinate più dalle tendenze secolari che dalla Fed.

I tassi di interesse sono determinati da dinamiche economiche sottostanti, come l'invecchiamento demografico, il rallentamento della crescita della produttività e l'aumento della disuguaglianza economica. Queste forze hanno agito per decenni per spingere al ribasso i tassi di interesse negli Stati Uniti e in altre grandi economie e non sono scomparse. Indipendentemente da ciò che accadrà nei prossimi anni, prevediamo che alla fine i tassi di interesse si assesteranno di nuovo sui bassi livelli prevalenti prima della pandemia.

Per questo motivo, le nostre previsioni sui tassi d'interesse includono l'aspettativa che tali tassi rimangano bassi più a lungo. Potremmo sbagliarci nella nostra visione a breve termine, ma la nostra visione a lungo termine rimane valida.

Hanno collaborato alla redazione dell'articolo Emelia Fredlick e Yuyang Zhang.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.