L'attesa è finita: la Fed ha tagliato i tassi per la prima volta in oltre quattro anni.

La Federal Reserve ha annunciato mercoledì che ha abbassato il tasso d'interesse di riferimento a un intervallo target compreso tra il 4,75% e il 5,00%, applicando una sforbiciata di mezzo punto percentuale.

Si è trattato di un evento importante, ma non di una sorpresa. Il mercato sapeva che sarebbe successo e i prezzi degli asset - azioni, obbligazioni e tutto il resto - si erano già adeguati di conseguenza. Questo è il modo in cui i mercati spesso operano, prezzando in modo efficiente i risultati attesi ben prima che si verifichino.

Lo si è visto a luglio, quando le azioni small cap hanno registrato la migliore performance mensile degli ultimi vent'anni, sull'attesa che la Fed avrebbe abbassato i tassi. Un altro esempio significativo è il tasso dei mutui ipotecari a 30 anni, che da luglio ad ora è sceso dal 7 percento al 6,2 percento. La stessa tendenza è evidente nel rendimento dei Treasury a 10 anni, che era del 4,4% a luglio e ora si aggira vicino al 3,7%.

In breve, il mercato ha già fatto gran parte del lavoro della Fed. Questo è un aspetto da tenere presente quando si riflette su ciò che potrebbe accadere in futuro.

In un recente episodio del podcast Odd Lots, il Chief Investment Officer di Pimco, Dan Ivascyn ha affrontato questo argomento e ha valutato senza mezzi termini il suo significato, affermando: “Se avete un orizzonte temporale di tre-cinque anni, questo è davvero un rumor di mercato”, aggiungendo che “è meno importante di quanto si pensi”.

Naturalmente, altre persone potrebbero non essere d'accordo e affermare: i tassi che salgono rispetto a quelli che scendono sono un contesto di mercato completamente diverso. Come ha detto lo stesso Warren Buffett, i tassi di interesse agiscono come la forza di gravità sui prezzi degli asset, il che significa che questo aspetto è importante.

Ivascyn ha inoltre aggiunto che il suo executive team, insieme all'ex-presidente della FED Ben Bernanke - ora consulente di Pimco - siede in una sala riunioni durante le conferenze stampa della Federarla Reserve, analizzando i sottili cambiamenti di tono e linguaggio. Qualsiasi sviluppo degno di nota potrebbe influenzare le modalità di trading e di posizionamento dei portafogli.

Ma per i consulenti finanziari che discutono di questo argomento con i clienti, la domanda più importante potrebbe essere: Cosa ci dicono i tagli dei tassi sul futuro? La risposta: Per coloro che hanno un orizzonte temporale superiore a qualche anno, spesso si tratta solo di rumor.

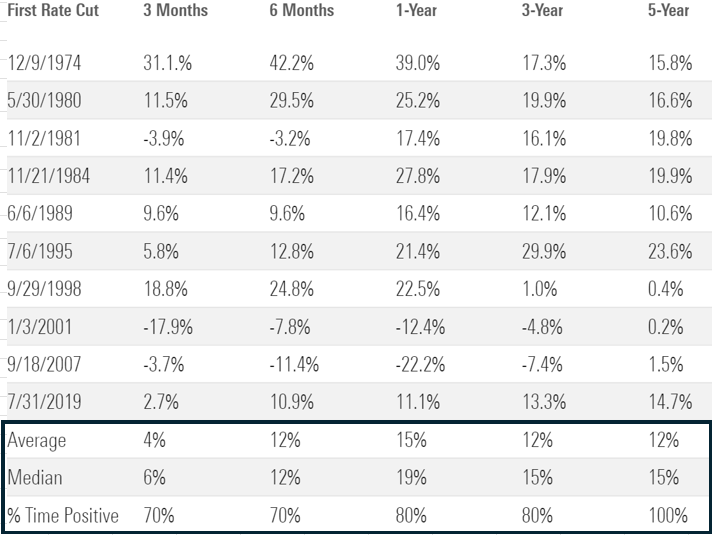

I dati di Ned Davis Research mostrano che, storicamente, le azioni registrano performance positive nei 12 mesi successivi al primo taglio dei tassi. Dal 1974, le azioni sono state positive nell'80% dei casi, con un rendimento medio del 15%.

Stocks & Rate Cuts (S&P 500 Forward Returns Post-Rate Cut)

Source: Ned Davis Research, Patient Capital, Bloomberg. Past performance no guarantee of future results. Investments cannot be made directly in an index.

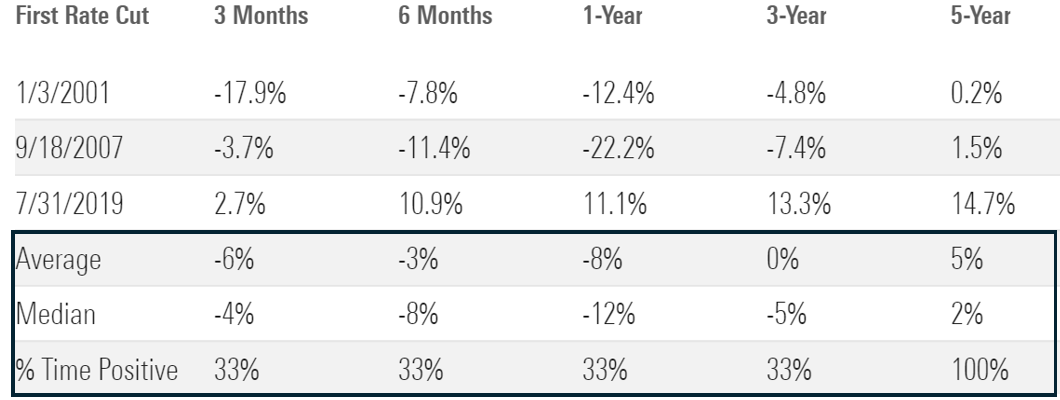

Ovviamente gli investitori diranno: se i tagli avvengono a causa di una recessione i rendimenti sono molto più bassi.

Questo è vero, ma la dimensione del campione è molto più piccola. In caso di recessione, i rendimenti a un anno di distanza sono positivi solo nel 33% dei casi, con una performance media negativa dell'8%.

Stocks, Rate Cuts, & Recessions (S&P 500 Forward Returns Post-Rate Cut + Recession

Source: Ned Davis Research, Patient Capital, Bloomberg. Data excludes easing cycles in 1974, 1980, and 1981 because recessions were already underway when the Fed initially cut. Past performance no guarantee of future results. Investments cannot be made directly in an index.

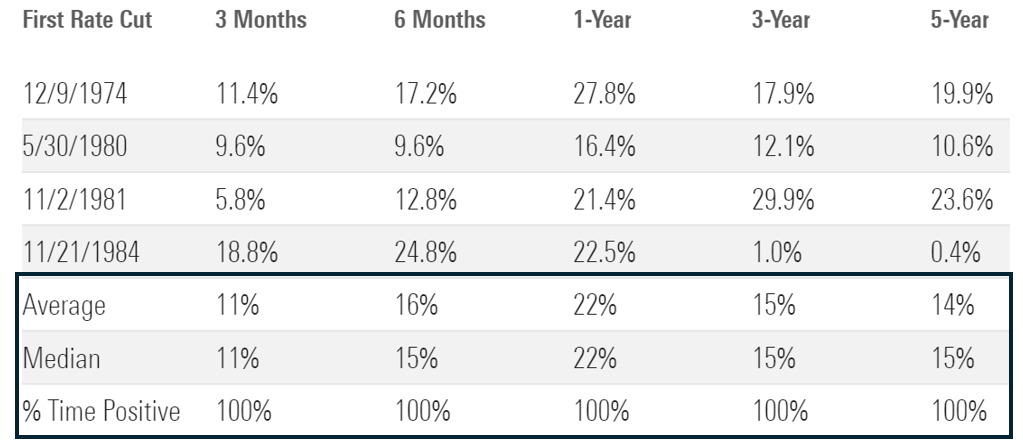

Ma se si capovolge l'analisi, concentrandosi solo sui periodi in cui la Fed taglia i tassi senza una recessione, i risultati cambiano drasticamente. Le azioni sono positive in ogni periodo, con un rendimento medio del 22% un anno dopo.

Stock, Rate Cuts, & No Recession (S&P 500 Forward Returns Post-Rate Cut + No Recession)

Source: Ned Davis Research, Patient Capital, Bloomberg. Past performance no guarantee of future results. Investments cannot be made directly in an index.

Quale sia lo scenario più probabile - recessione o assenza di recessione - è ancora oggetto di dibattito. A seconda del punto di vista, si possono trovare dati convincenti a sostegno dell'uno o dell'altro scenario.

Aneddoticamente, le difficoltà dei consumatori a basso reddito stanno diventando evidenti, il che potrebbe far presagire ulteriori crepe economiche. Aziende come Dollar General e Ally Financial, che servono i consumatori più sensibili ai costi, hanno evidenziato queste preoccupazioni.

C'è anche l'impatto dell'aggressività con cui la Fed ha tagliato i tassi per la prima volta, optando per un taglio di 50 punti base invece della consueta cadenza di 25 punti base durante il ciclo di rialzo. Le percezioni contano e questo potrebbe dare a molti l'impressione che la Fed sia preoccupata per l'economia.

D'altro canto, le aziende più grandi e redditizie del mondo stanno investendo ai livelli più alti della storia, spinte dagli aumenti di produttività attesi dall'intelligenza artificiale e da altre innovazioni. Questa impennata di investimenti da parte delle aziende di maggior successo al mondo non sembra compatibile con una recessione.

Sebbene si possa tentare di prevedere quale sia lo scenario economico più probabile, un approccio più semplice, radicato in una verità di base, è il seguente: l'estensione dell'orizzonte temporale degli investimenti aumenta le probabilità di successo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.